하얏트 최근 5년 +179%, 메리어트 +219%

밸류에이션 지표도 격차, 하얏트 정체 국면

미완의 경량화, "실현 안 된 명확한 잠재력"

이 기사는 8월 8일 오후 3시31분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 월가에서 미국 호텔 운영업체 하얏트호텔(종목코드: H) 주식에 대한 투자가 이른바 '밸류에이션 갭' 축소 베팅 아이디어로 거론되고 있다.

하얏트의 이른바 '자산경량화' 작업에 속도가 붙어 이미 그 작업을 일찍이 끝낸 메리어트(MAR)나 힐튼(HLT)처럼 주가 프리미엄이 더해질 것이라는 관측이 그 배경이다.

◆"박한 평가"

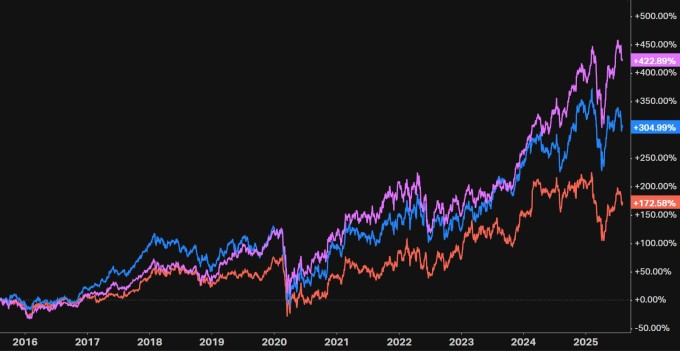

현재 하얏트의 주가는 139.1달러(7일 종가)로 최근 5년 사이 수익률은 179%다. 반면 힐튼과 메리어트의 수익률은 각각 219%와 197%다. 각각 40%포인트와 18%포인트의 수익률 격차가 있는 셈이다.

주가 프리미엄 정도를 보는 밸류에이션 지표상에서도 차이가 난다. 현재의 기업가치(EV)를 애널리스트들이 예상하는 향후 12개월 EBITDA 추정치 컨센서스로 나눈 EV/EBITDA로 보면 하얏트는 14배, 메리어트는 16배, 힐튼은 19배다.

예전부터 고급 고객층에 역량을 더 집중한 하얏트가 높은 프리미엄을 받을 것으로 생각될 법하지만 현실은 정반대다. 비교적 고객층을 폭넓게 삼은 힐튼은 EV/EBITDA가 최근 3년 상승 추세에 있지만 하얏트는 정체 국면이다.

◆미완의 경량화

하얏트가 비교적 박한 대우를 받는 배경에는 자산경량화 작업의 진척 정도가 있다. 하얏트는 2017년부터 경량화 작업을 시작했으나 현재 그 비율이 아직 79%로 목표치(90% 이상) 미달한다. 반면 메리어트와 힐튼은 일찍이 완료한 상태다.

경량화는 프랜차이즈 운영을 의미한다. 직접 소유했던 부동산을 매각하고 대신 회사 브랜드를 라이선스해 관련 수수료로 매출을 올리는 걸 의미한다. 회사는 부동산 소유에 따른 비용이나 유지보수 부담이 없어지므로 수익성 향상을 기대할 수 있다.

*하얏트의 자산경량화 비율 산출 방식은 이익 기준이다. '(관리·프랜차이즈 부문 EBITDA+상품유통 EBITDA)÷전체 EBITDA)'다. '관리'는 하얏트가 소유주를 대신해 호텔을 직접 운영하는 사업(수수료 수취)이고 '상품유통'은 여행 예약 플랫폼 및 패키지 여행 서비스를 제공하는 사업이다.

경량화 정도에 따른 수익성을 명확하게 파악하기 위해 EBIT 마진(일반회계기준

EBIT는 EBITDA에서 감가상각비를 뺀 값이다. 경량화 진척도가 높은 업체일수록 부동산 소유에 따른 감가상각비 부담이 없어진다. 따라서 경량화 작업을 완료한 기업은 관련 부담에서 비교적 자유로워져 EBIT가 높게 유지된다.

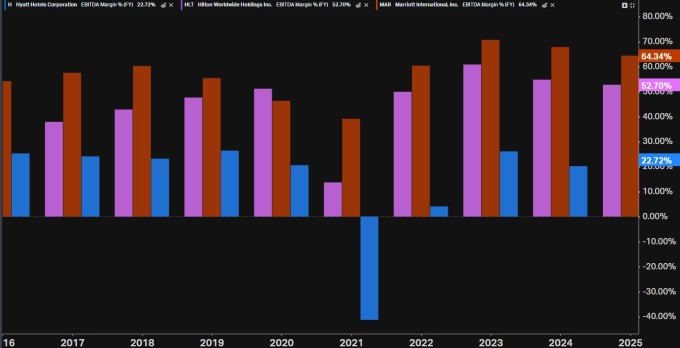

EBITDA 마진으로 봐도 격차는 비슷하다. 감가상각비 부담이 줄어드는 것 외에도 호텔을 직접 운영하는 데 따르는 고정비용 역시 함께 줄기 때문이다. 작년 연간 EBITA 마진은 메리어트와 힐튼이 각각 64%와 53%인데 하얏트는 23%다.

◆명확한 잠재력

애널리스트들이 고마진 구조가 정착된 메리어트와 힐튼이 아니라 저마진의 하얏트를 주목하는 것은 바로 '아직 실현되지 않은 잠재력'이 명확하기 때문이다. 2027년 말까지 경량화 비율 90% 이상 달성이라는 로드맵을 명확히 한 가운데 부동산 매각에 속도를 내고 있다.

▶②편에서 계속

bernard0202@newspim.com

![[GAM]버크셔 축소판 GHC ② 알짜 사업 62% 할인 '매수 기회'](https://img.newspim.com/news/2025/08/08/2508080421290460.jpg)

![[GAM] ②부동산 털고 브랜드로 승부…하얏트의 수익률 추격 시나리오](https://img.newspim.com/news/2025/08/08/2508080342057381.jpg)

![8월 8일 주목할 산업주 : 카카오·LG화학·심텍·BGF리테일·고영 [헬로스톡]](https://www.hellot.net/data/photos/20250832/art_17546253339442_ff1636.jpg?iqs=0.042629724498213895)

![[GAM]버크셔 축소판 GHC ① 부분의 합이 전체 밸류보다 크다](https://img.newspim.com/news/2025/08/08/2508080421186280.jpg)

![[GAM]M&A '큰 장' 유력한 타깃은 ① 85% 폭락한 AI 유망주](https://img.newspim.com/news/2025/08/07/2508070302411380.jpg)